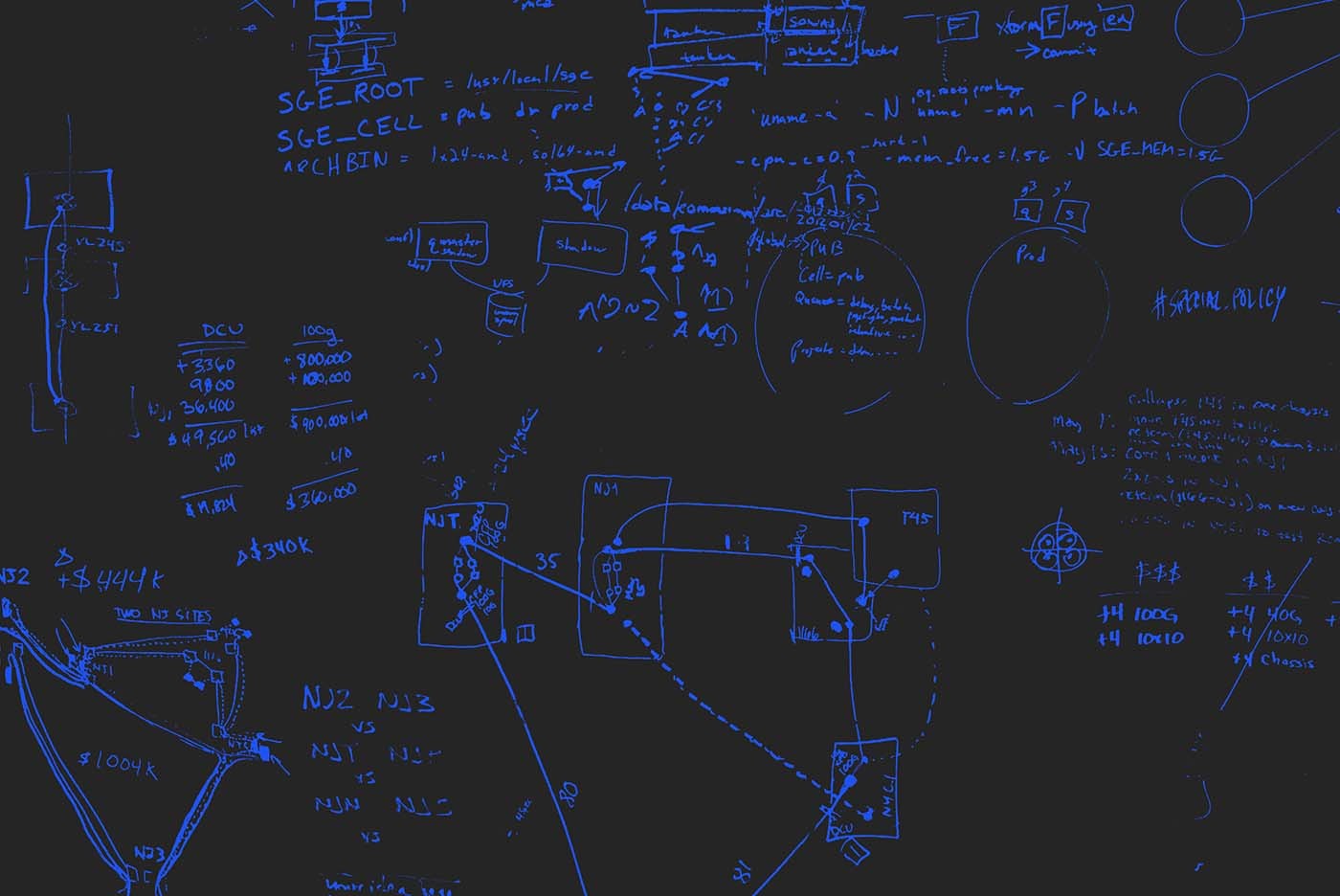

D. E. Shaw集團于1988年在紐約市市中心的一家(jiā)小(xiǎo)書(shū)店(diàn)裏成立,最初隻有(yǒu)六名員工和(hé)2800萬美元的資本,很(hěn)快成為(wèi)計(jì)算(suàn)金融領域的先驅。在暴露管道(dào)和(hé)延長電(diàn)線的早期,絆在電(diàn)纜上(shàng)可(kě)能會(huì)毀掉我們整個(gè)交易系統。如今,該公司在全球擁有(yǒu)1700多(duō)名員工,并擁有(yǒu)一個(gè)機構級(和(hé)防出差)的基礎設施,但(dàn)仍然重視(shì)創造力、創業精神和(hé)探索精神。

D.E Shaw 的學霸&土豪人(rén)生(shēng)

這個(gè)科學界和(hé)華爾街(jiē)怪才,是個(gè)徹底學術(shù)賺錢(qián)通(tōng)吃(chī)的人(rén)生(shēng)赢家(jiā)。所謂神一般的存在,就是指這種人(rén)吧(ba)。D.E.Shaw是個(gè)學霸,是PhD們的偶像:斯坦福大(dà)學計(jì)算(suàn)機專業的博士, 30歲不到就進入哥(gē)倫比亞大(dà)學做(zuò)教授,專門(mén)研究超大(dà)規模并行(xíng)計(jì)算(suàn)。但(dàn)是年紀輕輕的Shaw教授感到有(yǒu)些(xiē)無聊。Shaw放棄了鑽牛角尖的教授生(shēng)涯,進入華爾街(jiē)著名投行(xíng)摩根斯坦利做(zuò)量化交易,所謂的quant trading(通(tōng)俗理(lǐ)解為(wèi)用計(jì)算(suàn)機自動炒股債和(hé)外彙)。然而這件事情并不如願。呆博士不是搞政治鬥争的料子,在摩根斯坦利這種錢(qián)多(duō)是非多(duō),政治鬥争和(hé)技(jì)術(shù)鬥争同樣激烈的地方,僅僅2年之後Shaw就在政治鬥争中失敗,被迫離開(kāi)摩根斯坦利。但(dàn)是Shaw本來(lái)就不是池中物,1988年就開(kāi)辦了自己的對沖基金。

1988年夏天,對沖基金經理(lǐ)唐納德·蘇斯曼接到一位前哥(gē)倫比亞大(dà)學計(jì)算(suàn)機科學教授的電(diàn)話(huà),希望就他的華爾街(jiē)職業生(shēng)涯提出建議。“我很(hěn)想來(lái)看你(nǐ)”,37歲的大(dà)衛·肖告訴薩斯曼。肖在加州長大(dà),在斯坦福大(dà)學(Stanford University)獲得(de)了博士學位,後來(lái)搬到紐約在哥(gē)倫比亞大(dà)學(Columbia)任教,後來(lái)加入了投資銀行(xíng)摩根士丹利(Morgan Stanley),後者有(yǒu)一個(gè)使用計(jì)算(suàn)機建模的秘密交易集團。作(zuò)為(wèi)華爾街(jiē)的新手,肖希望創立投資公司Paloma Partners的薩斯曼考慮一下摩根士丹利競争對手高(gāo)盛(Goldman Sachs)給他的報價。蘇斯曼的職業生(shēng)涯建立在對沖基金人(rén)才的認可(kě)和(hé)融資基礎之上(shàng),但(dàn)他從未遇到像大(dà)衛肖這樣的人(rén)。大(dà)腦(nǎo)計(jì)算(suàn)機科學家(jiā)将繼續成為(wèi)金融革命的先驅,将計(jì)算(suàn)機化金融行(xíng)業,轉變長期存在的做(zuò)法,用聰明(míng)的怪人(rén)取代硬漢交易者的文化 - 不僅僅是數(shù)學和(hé)科學怪人(rén) ,還(hái)有(yǒu)穿着牛仔褲和(hé)T恤音(yīn)樂家(jiā)和(hé)作(zuò)家(jiā)。

關于D.E.Shaw集團

D.E. Shaw集團內(nèi)部以合作(zuò)為(wèi)基礎,而不是內(nèi)部競争。團隊一起工作(zuò),分享交易理(lǐ)念,識别和(hé)處理(lǐ)風險,構建工具,并探索新的機會(huì)。團隊成員包括世界級的數(shù)學家(jiā)、物理(lǐ)學家(jiā)、計(jì)算(suàn)機科學家(jiā)、經濟學家(jiā)、分析師(shī)、商業建設者和(hé)系統架構師(shī),依靠30多(duō)年來(lái)發展起來(lái)的專業交易、操作(zuò)和(hé)合規專業知識。截至2020年9月1日,D. E. Shaw集團擁有(yǒu)超過500億美元的投資和(hé)承諾資本。投資活動分為(wèi)兩大(dà)類:一類是另類投資占300億美元,另類投資能力可(kě)以追溯到1989年,包括更大(dà)的、多(duō)策略的投資工具和(hé)更專注的、針對特定策略的投資産品。這些(xiē)策略專注于絕對回報的交付,與股票(piào)等傳統資産的目标相關性較低(dī)。它們合計(jì)占了公司投資和(hé)承諾資本的300多(duō)億美元;另一類是專注于可(kě)交易資産類别的長期策略占該公司投資資本逾200億美元。2000年推出的一套策略允許機構投資者定制(zhì)他們對特定股票(piào)指數(shù)的敞口。2013年推出的一項全權投資策略,旨在提供對多(duō)個(gè)全球資産類别的敞口,以及其他精選的阿爾法投資機會(huì)。系統的策略是基于公司在30年的研究和(hé)交易中開(kāi)發的定量和(hé)計(jì)算(suàn)技(jì)術(shù)。

D.E. Shaw 的市場(chǎng)策略

盡管作(zuò)為(wèi)量化先驅,D.E.Shaw一直探索新策略的可(kě)能性。近幾年,逐漸轉向其他非對沖基金策略,包括新的“風險溢價”策略,并計(jì)劃為(wèi)投資者開(kāi)發相關産品。

六年前,DE Shaw推出了一個(gè)名為(wèi)Orienteer的戰術(shù)資産配置基金,該基金參與投資各個(gè)市場(chǎng)的風險溢價。據知情人(rén)士透露,DE Shaw允許投資者們利用Orienteer開(kāi)發一些(xiē)股票(piào)市場(chǎng)溢價策略。

“風險溢價”是經濟學者們對某些(xiē)投資方式的命名,這些(xiē)投資方式的特征是:随着時(shí)間(jiān)的推移,它們會(huì)産生(shēng)高(gāo)于市場(chǎng)的回報。例如,在債券市場(chǎng)中,收益率較高(gāo)的風險債券往往表現優于更安全的債券;而在股票(piào)市場(chǎng),人(rén)們傾向于選擇富有(yǒu)吸引力的股票(piào),而不是穩定表現的股票(piào)。

風險溢價是全球投資行(xíng)業的熱門(mén)話(huà)題。因為(wèi)越來(lái)越多(duō)的養老基金,慈善基金,保險公司和(hé)主權财富基金都正在從更傳統的債券、股票(piào)或對沖基金資産配置模式轉化為(wèi)具體(tǐ)的因子配置。

經過幾年的研究,DE Shaw在去年8月向20億美元的Orienteer基金推出了一些(xiē)新的股票(piào)風險溢價策略。據知情人(rén)士透露,該公司将在今年年初向投資者開(kāi)放這些(xiē)策略。

DE Shaw的策略體(tǐ)現了風險溢價策略的需求量,這些(xiē)策略通(tōng)常比尋求産生(shēng)Alpha的資金收取更低(dī)的費用。

業績表現

2018年,90%以上(shàng)的全球資産都在下跌。德意志(zhì)銀行(xíng)最近的報告指出,2018年全球累計(jì)負回報的資産占比高(gāo)達93%,是1901年有(yǒu)統計(jì)以來(lái)最糟糕的一年,秒(miǎo)殺了此前最差的1920年的(84%資産負收益)以及經濟大(dà)蕭條的1929年。但(dàn)是,我們也看到諸如DE Shaw和(hé)橋水(shuǐ)基金這類老牌對沖基金,在逆勢之下依然展現出亮眼的業績。而策略的獨到性,有(yǒu)效分散投資,控制(zhì)風險仍是他們的共同特征。

根據LCH Investments的數(shù)據顯示,D.E.Shaw是有(yǒu)史以來(lái)總收入排名第四的對沖基金公司。自從在Union Square成立以來(lái),D.E.Shaw已為(wèi)投資者賺取了逾290億美元。盡管去年金融市場(chǎng)出現動蕩,但(dàn)其規模140億美元的旗艦基金(自2013年以來(lái)一直不對新投資者開(kāi)放)的淨回報率超過11%。這是D.E.Shaw在過去10年裏第7次實現兩位數(shù)增長,而在此期間(jiān),D.E.Shaw從未經曆過虧損。其76億美元的宏觀基金Oculus在2018年的回報率為(wèi)5.9%,以股票(piào)為(wèi)主的70億美元基金Valence 的回報率為(wèi)8%。即使是在華爾街(jiē)的同行(xíng)中,D.E.Shaw在很(hěn)大(dà)程度上(shàng)也是一個(gè)未知數(shù)。一位量化對沖基金經理(lǐ)表示:“他們真的很(hěn)聰明(míng),但(dàn)我從未完全理(lǐ)解他們”。“他們是那(nà)種你(nǐ)根本不知道(dào)他們在具體(tǐ)做(zuò)什麽,隻知道(dào)它們是量化投資和(hé)自主策略(Discretionary)的混合體(tǐ)”

一些(xiē)競争對手質疑D.E.Shaw偏離了本源。例如,由D.E.Shaw前高(gāo)管創立的對沖基金Two Sigma,就沒有(yǒu)采用這種方法。

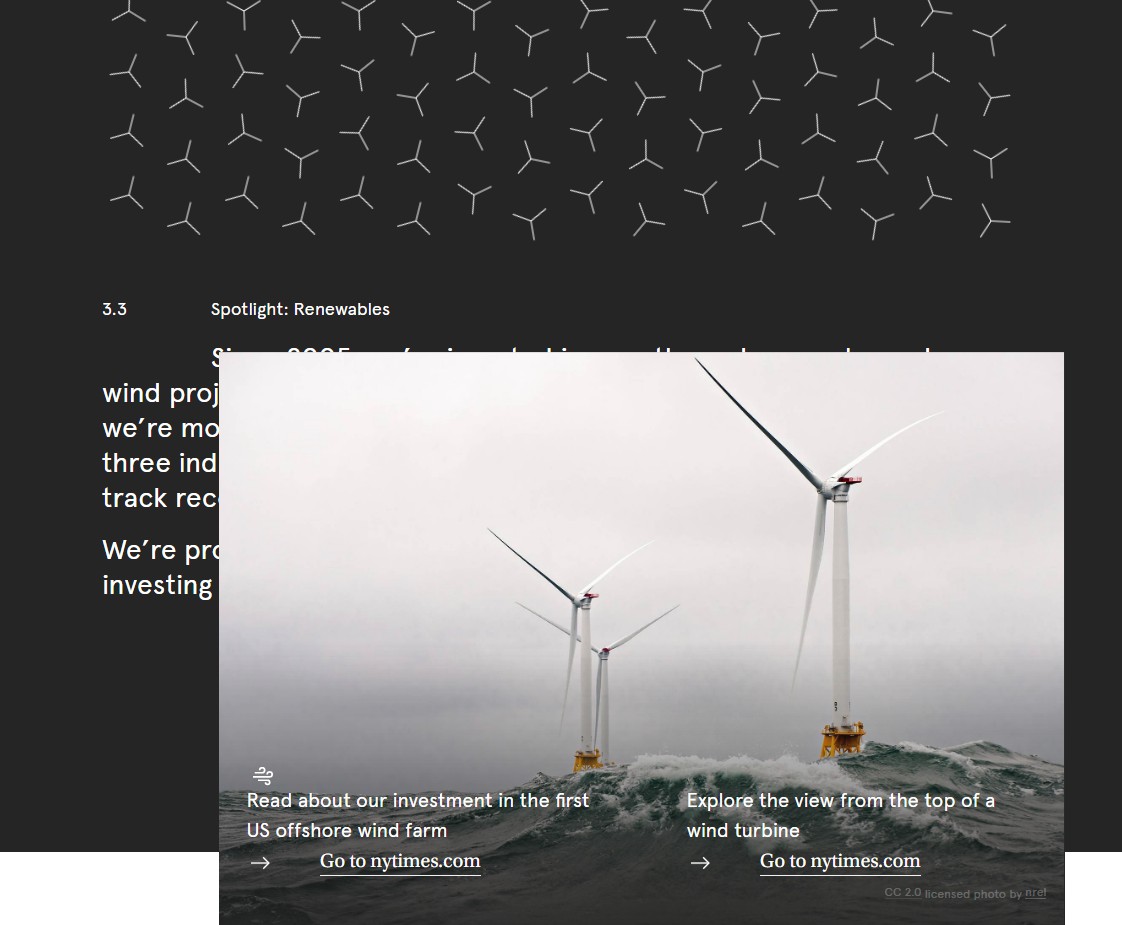

D.E.Shaw的高(gāo)管強調,他們唯一不變的就是全面采用數(shù)據驅動的“量化”方法,無論是在高(gāo)速套利還(hái)是投資可(kě)再生(shēng)能源領域。D.E.Shaw投資者關系主管亞Alexis Halaby表示:“我們的核心優勢是對事物進行(xíng)科學思考,因此我們不會(huì)覺得(de)自己在偏離本源”。

以上(shàng)就是本期關于D.E.Shaw集團發展、策略和(hé)業績等相關的介紹,希望大(dà)家(jiā)通(tōng)過這篇文章能夠對量化對沖基金的代表之一——D.E.Shaw有(yǒu)所了解,同時(shí)也豐富了自己對于量化投資基金的認知。大(dà)家(jiā)有(yǒu)意見可(kě)以在下面留言拍磚,覺得(de)文章不錯請(qǐng)多(duō)多(duō)點贊轉發,同時(shí)歡迎關注我們的公衆号,敬請(qǐng)期待下一篇。本期介紹到這裏,共同期待下一個(gè)知名量化對沖基金的故事。

特别聲明(míng):

泰創投資謹遵《私募投資基金募集行(xíng)為(wèi)管理(lǐ)辦法》之規定,隻向特定的合格投資者宣傳推介相關私募投資基金産品。自今日起,如需查看産品淨值,請(qǐng)在-首頁-基金産品-菜單欄中選擇相應産品注冊查看。不便之處敬請(qǐng)諒解!